Как вывести деньги с Google Pay

Как оплачивать покупки с помощью Google Pay?

Все чаще видите, как в супермаркете люди оплачивают покупки с помощью телефона или браслета, но не знаете, как это работает? Если вы не успеваете за прогрессом и стесняетесь спросить, мы вам поможем. Держите пошаговую инструкцию, как оплатить покупку, не имея с собой ни наличных, ни карты.

Что такое Google Pay

Google Pay — это фирменная система электронных платежей от одноименной компании. В этом сервисе вы можете зарегистрировать данные любых банковских или дебетовых карт. Создавать какой-то новый виртуальный гугл-счет не нужно. Уже сразу после добавления счета можно оплачивать покупки смартфоном.

Никаких юридических соглашений и очередей в отделении банка – все настраивается в одном приложении буквально за несколько минут. Работает приложение как на Android-смартфонах с версией ОС от 5.0 и новее, так и на умных-часах с поддержкой Google Pay.

Что нужно для бесконтактной оплаты в смартфоне или смарт-часах?

Оплачивать покупки в интернет-магазинах или сервисах Google вы можете сразу же — здесь никаких дополнительных опций не нужно. Плюс в том, что данные всех ваших платежных карт хранятся в одном месте, а оплата происходит одним кликом без лишних кодов подтверждения, переходов в приложения, заполнения данных и так далее.

Оффлайн оплата с Google Pay (в реальных магазинах, транспорте и т. д.) технически осуществляется точно так же, как и с пластиковой карты. То есть, использовать смартфон или смарт-часы для оплаты можно в любом заведении, где есть терминал для безналичного расчёта. В настоящее время оплата при помощи смартфона с Google Pay поддерживается по всему миру, если, конечно, ваш банк позволяет распоряжаться счетом где угодно. В случае со смарт-часами несколько иначе – на данный момент оплата доступна только в России, Польше, Австралии, Великобритании, Германии, Испании, Италии, Канаде, США, Франции и Швейцарии.

Но самое главное — наличие NFC модуля в вашем гаджете. Это технология, которая передает информацию между устройствами на небольшом расстоянии. NFC в смартфоне или смарт-часах аналогичен физическому чипу на пластиковой карте — без него бесконтактная оплата попросту невозможна. Сейчас технология NFC есть практически в каждом средне-бюджетном смартфоне, однако перед покупкой нового устройства все равно рекомендуем удостовериться в её наличии.

Обнаружили, что в вашем телефоне нет NFC?

Посмотрите нашу подборку «ТОП-7 смартфонов с NFC» или загляните в каталог — там есть сотни моделей смартфонов с NFC.

Как упоминалось ранее, ваш гаджет должен быть относительно свежим — Google Pay работает на смартфонах с версией Android не старше 5.0 Lollipop. Кроме этого, устройство должно быть защищено код-паролем или другим способом. Это обязательное требование приложения, которое защитит ваши средства в случае потери гаджета. Смарт-часы в свою очередь должны иметь на борту полноценную операционную систему вроде Tizen OS, Wear OS, Garmin OS и другие с поддержкой Google Pay.

Как настроить Google Pay

Разумеется, у вас должно быть установлено официальное приложение Google Pay, загрузить абсолютно бесплатно его можно в магазине Google Play.

Далее убедитесь, что у вас активен модуль NFC. Найти соответствующий чекбокс можно в настройках или в шторке уведомлений. Если ваш смартфон никак не защищен, то потребуется задать код-пароль, отпечаток пальца или скан лица. Это нужно для сохранности ваших средств.

После открытия приложения вам предложат добавить новую карту. Поддерживаются как кредитные, так и дебетовые карты всех популярных банков. Сделать это можно автоматически, сфотографировав обе стороны карты, так и ввести данные вручную. Для завершения настройки бесконтактной оплаты со счета спишется мизерная сумма, обычно 1 рубль, после чего сразу же вернется. Переживать за сохранность средств не стоит, это одноразовая процедура для проверки вашего счета.

Добавить остальные счета можно в разделе «Оплата» — там хранятся все банковские карты и виртуальные счета. Также есть возможность добавить различные подарочные, проездные и карты лояльности в разделе «Карты». Процедура добавления карт схожая, за исключением проверки ее счёта.

На главном экране приложения есть полезные подсказки и советы. При нажатии на любую из карт откроется подробная информация о карте, а также ее истории платежей.

Переключаясь между добавленными картами сверху, можно выбрать карту для оплаты по умолчанию.

Для оплаты через Google Pay просто поднесите разблокированный смартфон к терминалу — оплата пройдет автоматически. Заходить в приложение не нужно!

В случае со смарт-часами, перед оплатой все-таки требуется открыть приложение.

Для покупок на сумму свыше 1000 рублей, как и при использовании пластиковой карты, потребуется ввести пин-код.

Безопасно ли оплачивать покупки с помощью Google Pay?

Смартфон или умные часы никак не уступают безопасности привычным пластиковым картам. Более того, даже в случае кражи вашего смартфона, злоумышленник не сможет воспользоваться средствами, не зная код-пароль от смартфона. После обнаружения потери смартфон можно отследить и заблокировать удаленно через интернет. Для этого у Google есть сервис «Найти устройство». Потеря пластиковой карты может грозить небольшими списаниями средств до 1000 рублей, ведь до этой суммы любые операции не подтверждаются пин-кодом.

Google уверяет, что вся ваша финансовая история шифруется, и доступа к ней нет даже у самой компании. Кроме этого, все платежи при помощи смартфона или умных часов даже не используют ваш настоящий номер карты – вместо него приложение использует виртуальный счет, который создается и меняется автоматически. Если же вы все еще переживаете, загляните в наш материал, где мы рассуждаем, могут ли украсть деньги через NFC.

club.dns-shop.ru

Как пользоваться Google Pay и безопасно ли это

Платёжный сервис Google превращает смартфон в удобный кошелёк для быстрой оплаты товаров и услуг.

Что такое Google Pay и как он работает

Google Pay — ранее известный как Android Pay — это сервис, который позволяет оплачивать покупки в магазинах, на сайтах и в приложениях через смартфон.

Google Pay можно использовать в любых магазинах и других местах, где установлены терминалы для бесконтактной оплаты. Вы наверняка уже видели подобные устройства на кассах и подносили к ним банковские карты для списывания средств.

Для оплаты через Google Pay достаточно поднести смартфон к такому терминалу вместо карты. Это удобнее, так как гаджет всегда под рукой и воспользоваться им быстрее, чем достать нужную карту или наличные из кошелька. Тем более к смартфону можно подключить несколько карт. Интернет для оплаты не нужен.

Что касается онлайн-покупок: сайты и приложения, которые принимают деньги через Google Pay, отображают на экране оплаты кнопку с логотипом этого сервиса. Если увидите такую, нужно нажать на неё и следовать дальнейшим подсказкам на дисплее смартфона.

Такой способ избавляет от необходимости каждый раз вводить данные карты и тем самым значительно ускоряет процесс.

Какие устройства и банки поддерживают Google Pay

С Google Pay совместимы все смартфоны, которые работают на Android 4.4 и выше. Кроме того, чтобы вы могли расплачиваться через терминалы, ваш телефон должен поддерживать технологию беспроводной передачи данных NFC.

Узнать версию операционной системы можно в настройках аппарата, нажав «Система» → «О телефоне».

Чтобы проверить поддержку NFC, поищите соответствующий пункт в настройках. Если он есть, смартфон поддерживает NFC. Если не найдёте такой функции самостоятельно, уточните её наличие в устройстве на сайте производителя.

Если вы получили на смартфоне права суперпользователя, то есть рут, Google Pay может отказаться работать.

Количество банков, поддерживающих Google Pay, постоянно расширяется. На сайте сервиса можно посмотреть актуальные списки для России, Украины и других стран. Рядом с названием каждого банка вы увидите типы его карт — будь то дебетовые или кредитные, Visa или MasterCard, — которые можно подключать к Google Pay.

lifehacker.ru

Как вывести деньги с Google Pay обратно на свой банковский счет

Это несложно сделать.

По каким-то причинам на вашем счету в системе Google Pay может оказаться сумма, которую лучше было бы иметь наличными или хотя бы сделать ее ближе к наличности, переведя на свой банковский счет. Это несложно сделать.

Для этого на компьютере зайдите в свой аккаунт Google Pay и перейдите в раздел «Платежные методы». Найдите пункт «Баланс Google Pay» и щелкните «Перевести баланс». Введите количество денег, которое необходимо снять со счета, и выберите, куда их перевести (платежная карта, банковский счет и т. п.). Нажмите «Перевести».

techtoday.in.ua

Налоги с доходов от продаж мобильного приложения

Кто их должен платить и как

Разработчики платных приложений для Эпстора и Гугл-плея должны платить налог с доходов за их покупку.

Если пользователь скачивает приложение, разработчик получает доход, который по законодательству РФ облагается налогом. Но у налогообложения доходов от продаж мобильных приложений есть нюансы.

Разберемся, как получать прибыль за продажу приложений в Эпсторе и Гугл-плее , нужно ли регистрировать ИП и как выгоднее разобраться с налогами.

Регистрация ИП для продаж мобильных приложений

Продажа приложения — привычная, но не совсем корректная юридически формулировка. Мобильное приложение в терминах закона — объект авторского права разработчика. Через Эпстор или Гугл-плей он за плату предоставляет покупателям неисключительное право пользоваться приложением.

Самим сервисам все равно, ИП разработчик или нет. Нужна ли регистрация, важно понять только для соблюдения законодательства РФ.

Получать доходы от пассивного использования авторских прав официально разрешено и без регистрации ИП . Если разработчик просто пишет код приложения, выкладывает его в Эпстор или Гугл-плей , а затем получает деньги, это не предпринимательство.

О коммерческой деятельности и обязательной регистрации ИП надо задуматься, когда разработчик активно рекламирует приложение, регулярно нанимает в помощь фрилансеров, ищет и находит инвестиции.

Без этого регистрация ИП может понадобиться разработчику только для оптимизации налоговых выплат. По умолчанию можно работать и как обычное физлицо.

Договор с разработчиком «Эпл». Среди условий, чтобы стать разработчиком, — возраст 13 лет и старше и возможность заключить договор в стране разработчика. Про необходимость статуса ИП в договоре ничего не сказано. В лицензионном соглашении для разработчиков про статус ИП тоже ничего не говорится

Договор с разработчиком «Эпл». Среди условий, чтобы стать разработчиком, — возраст 13 лет и старше и возможность заключить договор в стране разработчика. Про необходимость статуса ИП в договоре ничего не сказано. В лицензионном соглашении для разработчиков про статус ИП тоже ничего не говорится  Договор с разработчиком мобильных приложений Гугл-плей. О необходимости быть ИП ничего не сказано

Договор с разработчиком мобильных приложений Гугл-плей. О необходимости быть ИП ничего не сказано

Валютный контроль поступлений

Если разработчик не станет регистрировать ИП, он сможет получать доходы от продажи мобильных приложений в обычном режиме, без согласования с банком.

Для поступлений из Гугл-плея понадобится валютный счет — сервис платит российским разработчикам только в долларах США. Эпстор позволяет выводить деньги в рублях, поэтому подойдет и самая обычная дебетовая карта.

Если сумма поступлений достигнет 200 тысяч рублей , банк, скорее всего, запросит подтверждающие документы в рамках валютного контроля. Это не совсем отвечает закону, но проще представить, чем ругаться. Гугл-плей и Эпстор — солидные сервисы, поэтому обычно хватает выписки из соглашения с платформой, а также скриншотов из личного кабинета разработчика с деталями транзакций.

Модуль-банк о валютном контроле поступлений:

от Эпстора,

от Гугл-плея

Для ИП все сложнее. Во-первых, нужен отдельный банковский счет для коммерческих доходов, а при сотрудничестве с Гугл-плеем — еще и отдельный валютный счет. Продолжать пользоваться привычной дебетовой картой не выйдет.

Во-вторых, расчеты ИП с Эпстором, Гугл-плеем и другими зарубежными покупателями однозначно подпадают под валютный контроль. Т—Ж уже писал, в чем он заключается, не буду повторяться. Штрафы за нарушение порядка очень болезненные, в некоторых случаях можно расстаться со всей поступившей суммой.

А вот периодичность зачисления платежей от сервисов ни на что не влияет. Ни если разработчик — ИП, ни если он самый обычный человек.

Как Эпстор и Гугл-плей сотрудничают с разработчиками

Оба гиганта — посредники между пользователями и разработчиками. Эпстор и Гугл-плей продают права на использование приложений в интересах разработчика, за что берут комиссию — 30% от цены. Для платы за продление долговременной подписки, с некоторыми оговорками, комиссия другая — 15%.

Если приложение хочет приобрести пользователь из страны, по законам которой с электронной покупки нужно заплатить НДС или налог с продаж, Эпстор и Гугл-плей автоматически накручивают налог сверху.

Покупатель оплачивает стоимость приложения с налогом, а магазин сам перечисляет его в бюджет соответствующего государства. С этой суммы комиссию не берут, и доходом разработчика она не считается.

Допустим, приложение стоит 100 рублей, его продажа не облагается НДС. Значит, разработчик получит 70 рублей, а Эпстор или Гугл-плей заберет себе 30 рублей (100 Р × 30%). Добавим НДС — 20%. Тогда пользователь увидит и оплатит стоимость с налогом — 120 рублей. Из них 20 рублей НДС (100 Р × 20%) уйдут в бюджет страны пользователя, 70 рублей — разработчику и 30 рублей — магазину.

То есть сумма, которую получит на руки разработчик, обычно не зависит от наличия или отсутствия НДС либо налога с продаж в стране покупателя.

Эпстор выплачивает накопившиеся суммы в течение 45 дней по завершении каждого месяца. Валюту перевода разработчик указывает в личном кабинете сам. Если выберет рубли, выплата будет конвертироваться по внутрибанковскому курсу.

Гугл-плей платит российским разработчикам только в долларах США не позднее 15 числа следующего месяца при условии, что на счету накопилось не менее 100 долларов.

Обе платформы предоставляют разработчикам детализированные отчеты по платежам за месяц.

До 2019 года российские ИП — разработчики приложений должны были платить НДС с комиссии Эпстора и Гугл-плея , поскольку считались налоговыми агентами. В народе это называлось «налог на Гугл». Но с 2019 года уплата НДС с комиссий стала обязанностью сервисов, ИП — разработчики этим больше не занимаются.

Налоги с доходов от приложений разработчики платят в РФ сами. Надеяться, что это сделает Эпстор и Гугл-плей , бесполезно.

Принципы исчисления налогов с доходов от приложений

Сразу оговорюсь, что принципы, о которых пойдет речь, для патента не актуальны. Там фактические доходы и расходы не влияют на налоговые обязательства. Но об этом позже и отдельно.

Принцип 1: доход не уменьшается на комиссию Эпстора или Гугл-плея. Если вернуться к примеру выше, налоговый доход российского разработчика — 100 рублей, а не 70. Да, это несправедливо и нелогично, но это закон.

По сайтам и форумам для разработчиков кочует заблуждение, что этот принцип справедлив, только если приложением владеет фирма или ИП. Но он работает и для доходов физического лица — никаких особенностей нет.

Комиссия Эпстора или Гугл-плея — это расходы разработчика. Их можно попробовать учесть только при исчислении НДФЛ. При подсчете налога по УСН 6% от доходов или налога на профессиональный доход затраты не учитывают.

Принцип 2: доходы в валюте пересчитывают в рубли по официальному курсу ЦБ на день поступления денег. Например, сумма продаж по итогам месяца в Эпсторе — 100 долларов США. Магазин перечислил 70 долларов, удержав 30 долларов комиссии. Разработчик выбрал валютой получения рубли, внутрибанковский обменный курс на день зачисления 70 долларов — 65 рублей за доллар. В итоге на счет упало 4550 рублей.

Официальный курс ЦБ на день зачисления денег — 66 рублей за доллар. По первому принципу налоговый доход разработчика — 100 долларов, а не 70. А по второму — эти 100 долларов надо перевести в рубли по курсу ЦБ, а не банка, что даст 6600 рублей дохода.

Но оба принципа работают только в теории. В жизни, судя по форумам для разработчиков, люди отчитываются лишь по суммам, которые пришли на руки. И конвертацией валюты в рубли по курсу ЦБ тоже никто не занимается.

Мне не встретились случаи, когда бы налоговая предъявила претензии за нарушение принципов. Но знать о них надо: если нарушать, то хотя бы понимать, что нарушаешь. Я не могу гарантировать, что налоговые и дальше будут закрывать глаза на это.

Если вернуться к последнему примеру и предположить, что разработчик платит НДФЛ, то, включив в доходы 4550 рублей вместо 6600, он задолжает 266 рублей налога. При худшем развитии событий по итогам налоговой проверки разработчику грозит штраф — 20% от недоимки и начисление пени. В примере суммы смешные, но представьте, что человек заработал не 100 долларов, а 10 тысяч или даже 100 тысяч долларов. Тут можно донарушаться и до уголовной ответственности.

Теперь разберемся, какую систему налогообложения выбрать разработчику приложений — физическому лицу или ИП.

Налог для самозанятых с доходов от мобильных приложений

Налог на профессиональный доход, или НПД, он же налог для самозанятых , — экспериментальный платеж, который с 2019 года можно вносить в Москве и области, в Калуге и области, а также в Татарстане. Об НПД у Т—Ж есть целая подборка материалов, поэтому расскажу про этот налог кратко.

Разработчик может платить НПД с доходов от продажи мобильных приложений, если он:

- Временно или постоянно зарегистрирован по месту жительства в одном из «экспериментальных» регионов.

- Зарабатывает не более 2,4 миллиона рублей в год.

Быть ИП для этого необязательно. Но если разработчик уже зарегистрирован как предприниматель, он тоже вправе платить НПД.

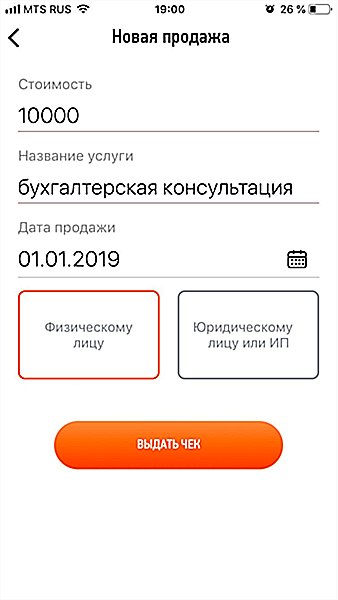

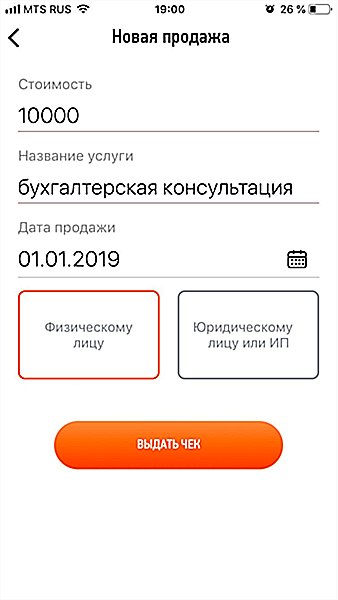

Для уплаты налога для самозанятых надо установить приложение «Мой налог» от ФНС, зарегистрироваться в нем и формировать через приложение чеки на платежи от Эпстора, Гугл-плея и прочих заказчиков. Сумма НПД к уплате за месяц подсчитывается автоматически. Перечислить ее нужно не позднее 25 числа следующего месяца.

База для исчисления НПД — вся сумма доходов. Предположим, что годовой доход разработчика мобильных приложений — 100 тысяч рублей. Из них 30 тысяч забирает Эпстор или Гугл-плей, на руки человек получает 70 тысяч. Если учитывать оба принципа исчисления налога с доходов от приложений, то за базу придется брать 100 тысяч рублей — без вычета комиссии магазина. Кроме того, поступления в валюте необходимо пересчитать в рубли по официальному курсу ЦБ на дату получения денег. Нарушать ли принципы — решает разработчик. Мы не советуем.

Еще есть проблема со ставкой НПД. По доходам физлиц она равна 4%, а по доходам юрлиц и ИП — 6%. Теоретически к доходам от продаж приложений надо применять первую — 4%. Ведь скачивают и оплачивают их физлица, даже если смартфон служебный или тариф — корпоративный. Но на практике использовать ставку в 4% не выйдет. Разработчик получает деньги единой суммой, а не от каждого конкретного покупателя-физлица. Поэтому придется формировать чек на доход от иностранного юрлица — «Эпла» или «Гугла» — и применять ставку 6%.

Таким образом, разработчик со 100 тысяч дохода должен заплатить 6 тысяч НПД с учетом всех принципов. А без учета — чуть больше 4 тысяч. Но при любом варианте НПД выгоднее НДФЛ. Если разработчик живет в «экспериментальном» регионе, получает от мобильных приложений не более 2,4 миллиона в год и ему не нужны вычеты по НДФЛ, уплата НПД — логичное решение.

Формирование чека в приложении «Мой налог» Формирование чека в приложении «Мой налог» |

|

НДФЛ с доходов от мобильных приложений

Если НПД разработчику недоступен, а регистрировать ИП неохота, остается НДФЛ. Платить его несложно: достаточно ежегодно сдавать декларации и перечислять налог в бюджет.

Кроме того, статус плательщика НДФЛ открывает доступ к вычетам: стандартным, имущественным и социальным. Это особенно актуально, когда человек живет только на доходы от мобильных приложений.

При исчислении НДФЛ можно попробовать уменьшить доходы на комиссию Эпстора или Гугл-плея — это называется профессиональный налоговый вычет по расходам. Но нельзя гарантировать, что налоговая с этим согласится: норма закона довольно расплывчатая. И нет писем или судебных решений, которые подтвердили бы право разработчика вычесть комиссию из доходов. А профессиональный вычет в процентах от вознаграждения, который дают, например, писателям, разработчику мобильных приложений недоступен.

Если применить к доходу в 100 тысяч рублей 30 тысяч вычета по расходам на комиссию, то разработчик заплатит чуть больше 9 тысяч рублей НДФЛ:

(100 000 Р — 30 000 Р ) × 13% = 9100 Р

А без вычета — 13 тысяч рублей:

100 000 Р × 13% = 13 000 Р

Если же разработчик нарушит принцип исчисления налога и в доходах покажет только 70 тысяч, не заявляя вычет, к уплате получатся все те же 9 тысяч налога.

Декларацию 3-НДФЛ нужно сдать не позднее 30 апреля года, следующего за годом получения дохода, а заплатить налог — не позднее 15 июля. То есть в случае с доходами о мобильных приложений за 2019 год — не позднее 30 апреля и 15 июля 2020 года соответственно.

Фрилансеры без ИП не уплачивают обязательные взносы на пенсионное и медицинское страхование.

ИП на УСН 6%

Все ИП платят фиксированные взносы на пенсионное и медицинское страхование. Сумма не зависит от доходов — ее вносят просто по факту регистрации ИП и даже при наличии налоговых каникул в регионе.

Фиксированные взносы ежегодно растут. Так, за 2018 год нужно было перечислить чуть больше 32 тысяч, а за 2019 — уже 36 тысяч с небольшим.

Есть еще дополнительные пенсионные взносы — 1% от годовых доходов ИП на УСН, превышающих 300 тысяч рублей.

ИП на УСН без работников с уплатой налога по ставке 6% от доходов уменьшают налог на все перечисленные взносы. И платят только положительную разницу. Если налог меньше взносов или равен им, вносить его не придется. Из-за всего этого нельзя предпочесть УСН с регистрацией ИП просто потому, что 13% НДФЛ от доходов — это больше 6%.

Вернемся к примеру с НДФЛ. Годовой доход разработчика приложений — 100 тысяч рублей, комиссия Эпстора или Гугл-плея — 30 тысяч. НДФЛ с учетом профессионального вычета — 9 тысяч рублей. Это все, что нужно отдать в бюджет, не будучи ИП.

Если взять те же доходы для ИП на УСН 6%. Фиксированные взносы за 2019 год составляют 36 238 рублей, дополнительные платить не придется, поскольку доход меньше 300 тысяч.

Налог по УСН с учетом принципа его исчисления — 6 тысяч рублей:

100 000 Р × 6% = 6000 Р

Взносы получаются больше налога, значит, разработчик вообще его не платит. В итоге за 2019 год разработчик — ИП на УСН 6% отдаст 36 тысяч рублей взносов против 9 тысяч рублей НДФЛ, если бы разработчик оставался физическим лицом.

Следовательно, задуматься о регистрации ИП на УСН 6% разработчику мобильных приложений стоит, если ему недоступен НПД, а годовой доход таков, что НДФЛ с него больше фиксированных взносов. Пороговое значение доходов на 2019 год — около 280 тысяч рублей:

36 238 Р / 0,13 = 278 754 Р

Если на приложениях человек зарабатывает меньше и не может платить НПД, выгоднее уплачивать НДФЛ без регистрации ИП.

ИП на патенте

Стать ИП и купить патент — сомнительный вариант легализации доходов от мобильных приложений. Вот три причины.

Стоимость патента — 6% от потенциального годового дохода разработчика-ИП . Величину потенциального дохода устанавливает регион. Например, в Москве для ИТ это 5 миллионов рублей, соответственно, налог — 300 тысяч рублей. Причем если Эпстор или Гугл-плей заплатят ИП меньше, налог все равно насчитают от 5 миллионов.

Один процент дополнительных пенсионных взносов тоже исчисляют от потенциального дохода. Значит, в столице, независимо от реальных доходов, ИП на патенте отдаст в бюджет 47 тысяч рублей дополнительных взносов:

(5 000 000 Р — 300 000 Р ) × 1% = 47 000 Р

А вместе с фиксированными — 83 тысячи рублей:

47 000 Р + 36 238 Р (сумма фиксированных взносов) = 83 238 Р

ИП на патенте не может вычесть взносы из стоимости патента. Надо платить и то и другое. Следовательно, московский разработчик приложений, рискнувший стать ИП и взять патент на 2019 год, должен будет перечислить в бюджет 383 тысячи рублей:

300 000 Р (налог на патенте) + 83 238 Р (сумма взносов) = 383 238 Р

Справедливости ради, в Московской области потенциальный доход для ИП на патенте, занимающихся ИТ, гораздо меньше — примерно 209 тысяч рублей. То есть налог составит 12,5 тысячи рублей. Добавляем 36 тысяч рублей фиксированных взносов, дополнительных не будет. Всего надо заплатить 48,5 тысячи с хвостиком:

208 804 Р × 6% + 36 238 Р = 12 528 Р + 36 238 Р = 48 766 Р

Это выгодно, только если реальный доход подмосковного разработчика приложений намного превышает 209 тысяч. Если нет, лучше платить НДФЛ, НПД или налог на УСН 6%.

journal.tinkoff.ru